【COVID-19】消費税の課税選択の変更に係る特例

消費税の課税選択の変更に係る特例

令和2年の年明けから、瞬く間に日本中に広がった新型コロナウイルス感染症。事業を継続していくうえでも、様々な予測外が発生しています。

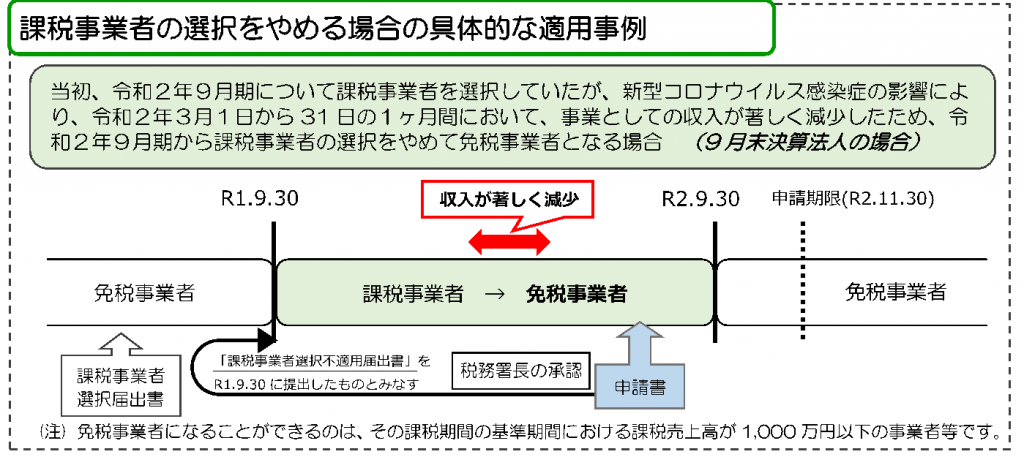

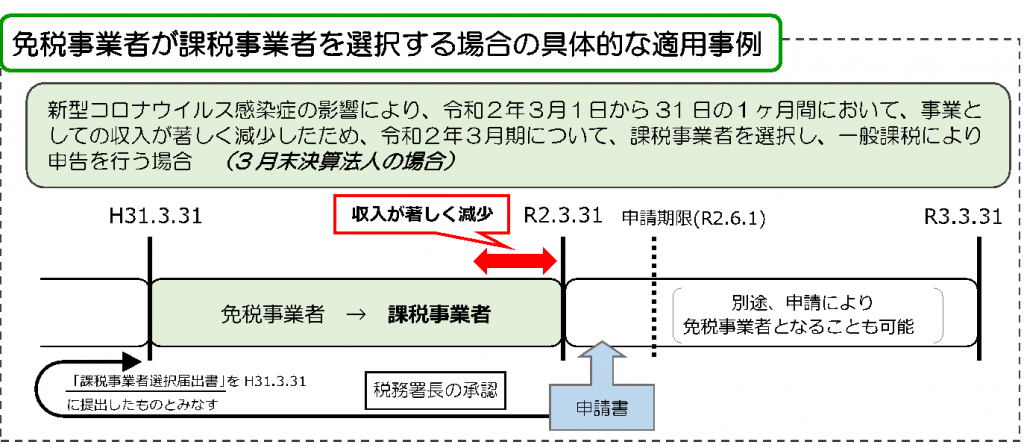

消費税は、令和元年10月1日に税率が引き上げられ、多くの会社で対応に追われました。消費税の課税の選択(又はやめる)や簡易課税制度の選択(又はやめる)は、事業年度が開始する前に届出を提出することになっていますが、一定の要件を満たす場合には、税務署に申請し承認を受けることで、課税期間開始後であっても課税事業者や簡易課税制度を選択する又はやめることができます。

*課税選択の変更に係る特例*

・特例に係る法律の施行日(令和2年4月30日)以後に申告期限が到来する課税期間であること。

・新型コロナウイルス感染症等の影響により令和2年2月1日から令和3年1月31日までの間のうち任意の1か月以上の期間の事業としての収入が著しく減少(前年同期比概ね50%以上)していること。

・当該課税期間の申告期限までに申請書を提出すること。

申告期限とは

法人の場合は、課税期間の終了の日の翌日から2ヶ月(3月末が決算日の場合は5月末)

個人の場合は、課税期間の翌年の3月末(令和2年分は令和3年3月末)

【具体的な事例】

免税事業者が設備投資等を予定し、課税事業者を選択していたが、新型コロナ感染症等の影響により、売上高が減少し、予定していた設備投資が実施できない場合など

国税庁:「新型コロナウイルス感染症の影響を受けている事業者の方へ」より抜粋

免税事業者が新型コロナウイルス感染症等の影響により売上高が減少し、仕入や固定費の支払いにより、課税事業者を選択した場合には、還付が受けられる場合など

国税庁:「新型コロナウイルス感染症の影響を受けている事業者の方へ」より抜粋

この特例により課税事業者を選択する場合は、2年間の継続適用要件等は適用されません。

*簡易課税制度の適用に関する特例*

簡易課税制度の適用に関しては、「災害その他やむを得ない理由が生じたことにより被害を受けた場合」の特例(消費税法37条の2)が設けられています。

災害等の生じた日の属する課税期間等について、簡易課税制度の適用を受ける(又はやめる)ができます。

簡易課税制度を選択していたが、新型コロナウイルス感染症の影響で売上が減少し、臨時の仕入や対策の費用が増加した、事務処理能力が低下した場合などには、簡易課税から一般課税に変更することができます。

災害等のやんだ日から原則2か月以内に、災害その他やむを得ない理由、特例規定を受けることが必要となった事情等を記載して、「災害等による消費税簡易課税選択(不適用)届出に係る特定承認書」、「消費税簡易課税選択(不適用)届出書」を提出して下さい。

コンパッソ税理士法人 税理士 石井保江