定額減税 給与計算担当者はここに注意!

定額減税について

定額減税は、物価高に伴う国民の負担軽減を目的に、所得税と住民税から、1人当たり合計4万円の減税を行うというものです。控除額は、本人分に加えて、同一生計配偶者(住民税の場合は、控除対象配偶者)や扶養親族分も控除されます。

対象者

・ 合計所得金額※1が1,805万円以下である方

(給与所得のみの場合は、給与収入が2,000万円以下である方が対象。)

・ 居住者※2

※1所得税は令和6年度分、住民税は令和5年度分の合計所得金額をもとに定額減税対象を判定します。

※2国内に住所を有する個人、または、現在まで引き続いて1年以上居住を有する個人を指します。

控除額

1, 所得税

本人:3万円

同一生計配偶者※3:3万円

扶養親族※3:1人につき3万円

※3同一生計配偶者と扶養親族は、居住者に該当する場合のみ適用されます。

2, 住民税

本人:1万円

控除対象配偶者※4:1万円

扶養親族※4:1人につき1万円

※4国外居住者である場合は適用されません。

控除方法

1, 所得税

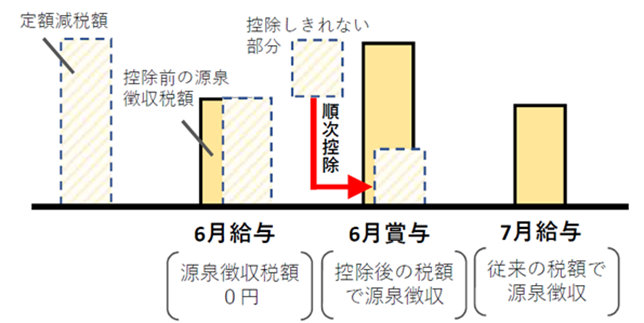

・ 給与所得者

令和6年6月1日以降の給与(賞与も含む)の源泉徴収額から順次控除されます。減税額[(本人+同一生計配偶者+扶養親族)×3万円]を控除しきるまで、令和6年中の給与等の源泉徴収額から順次控除し、控除しきれない場合は、年末調整で控除します。それでも控除しきれない場合は、各市区町村から給付措置が行われる予定です。

出典:国税庁「令和6年分所得税の定額減税について(給与所得者の方)」より抜粋

・ 事業所得者等

第1期予定納税額から控除します。控除しきれない場合は、第2期分の予定納税額から控除し、それでも控除しきれない場合は、確定申告で精算します。

同一生計配偶者・扶養親族の控除は確定申告で行いますが、第1期分予定納税額から控除したい場合は、「予定納税の減額申請」を行う必要があります。

2, 住民税

・ 給与所得者

令和6年6月分の特別徴収は行わず、令和6年7月分から令和7年5月分までの11ヶ月間で毎月特別徴収をします。

上記の期間中では、[(年間の住民税-定額減税額)÷11か月]の額が特別徴収されます。

・ 事業所得者等

第1期分の納付額から控除します。控除しきれない場合は、第2期分の納税額から控除し、それでも控除しきれない場合は、給付措置が行われる予定です。

給与計算担当者が押さえておきたい留意点

(1) 同一生計配偶者・扶養親族の確認を正確に行う

・ 同一生計配偶者とは

次の3つの要件のすべてに当てはまる方です。

その年の12月31日の現況において、生計を一にしていること。

その年の12月31日の現況において、生計を一にしていること。 その年分の合計所得金額が48万円以下であること。

その年分の合計所得金額が48万円以下であること。 青色申告者の事業専従者として給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと。

青色申告者の事業専従者として給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと。

・ 非源泉控除対象同一生計配偶者とは

合計所得金額が900万円以上1,805万円以下の所得者の配偶者で、その配偶者の合計所得金額が48万円以下の方を指します。

「配偶者控除等申告書」で把握できる場合を除き、新たに「年末調整に係る定額減税のための申告書」を社員から提出してもらうことで把握します。

この場合、原則、年末調整で控除しますが、令和6年6月1日以降の最初の給与等の支払日までに「源泉徴収に係る定額減税のための申告書」を提出してもらうことで、減税額の計算対象にすることができます。

・ 扶養親族とは

扶養親族は、「扶養控除等申告書」に記載された人です。

「住民税に関する事項」に記載された16歳未満の扶養親族も含まれます。

・ 住民税の控除対象配偶者以外の同一生計配偶者とは

減税対象者の合計所得金額が1,000万円超で、合計所得金額が48万円以下の配偶者を指します。こちらに該当する場合は、令和7年度分の住民税の所得割の額から1万円を控除することとなります。

(2) 給与等の明細書・源泉徴収票への減税額等の記載を行う。

・ 令和6年6月1日以降に交付する給与等の明細書

当該給与等の所得税から控除した定額減税額を記載する。

・ 年末調整をして作成する源泉徴収票の摘要欄

所得税の定額減税控除済額及び控除しきれなかった額(控除外額)と、合計所得金額が1,000万円超である減税対象者の同一生計配偶者(非控除対象配偶者)分の控除を実施した場合、その旨を記載する。

参考資料・サイト

・ 令和6年分所得税の定額減税について(給与所得者の方へ)|国税庁 (nta.go.jp)

・ 【確定申告書等作成コーナー】-同一生計配偶者とは (nta.go.jp)