令和6年は年調減税事務が必要です!

令和6年は所得税の定額減税が実施されており、各給与支払者では6月から月次減税を開始しているところですが、本年はこの月次減税に加え、年末調整時に年調減税が必要となります。

とはいえ、年調減税で特別な計算が必要となるわけではありません。年調減税事務では、年末調整の際、年末の現況を確認して再度定額減税額を計算し、年間所得税額の精算を行います。

1. 年調減税の対象者

年調減税の対象者は、原則として年末調整の対象者です。

本年6月2日以降に入社したため月次減税の対象とならなかった場合でも、年末調整対象者であれば年調減税を行います。

ただし、年末調整対象者であっても、給与所得以外の所得も含めた合計所得金額の見込額(年末調整時に提出される「基礎控除申告書」で把握します)が1,805万円を超える場合は、定額減税の対象者となりませんので、年調減税額を控除しないで年末調整を行います。

なお、給与所得が1,805万円を超える場合は年末調整の対象となりませんので、確定申告で精算をすることとなります。

2. 年調減税額の計算

所得税の定額減税額は、「本人30,000円」と「同一生計配偶者及び扶養親族(以下、同一生計配偶者等)1人につき30,000円」の合計額となります。この計算方法は月次減税と相違ありませんが、年調減税では再度12月31日時点の現況に基づいた計算を行う必要があります。

具体的には、以下のようなケースで配偶者、扶養親族等の人数の変更が必要となります。

(1) 所得金額が見込みと異なった場合

月次減税額の計算に含めた同一生計配偶者等の令和6年中の所得が48万円を超えた場合は減税計算の対象から外すこととなり、逆に、48万円を超える見込みだった者について超えなかった場合は、あらたに対象に含めます。

(2) 非居住者/居住者となった場合

月次減税額の計算に含めた同一生計配偶者等が、年の途中で出国して非居住者となった場合には減税計算の対象から外し、逆に帰国して年末時点で居住者である場合には計算に含めます。

従業員の家族が長期留学等で出国したり帰国したりした場合は確認が必要です。

(3) 年の途中で出生した場合

6月の月次減税開始後12月31日までに出生した扶養親族は、年調減税で計算の対象

に含めます。

(4) 年の途中で死亡した場合

6月の時点では同一生計配偶者等であった親族が年の途中で死亡した場合は、その死

亡した日の現況で年調減税の対象に含めるかどうかの判定をします。

このケースでは年末時点ではなく死亡時の現況での判定となりますので、注意が必要です。

3. 年調減税額の控除と年末調整

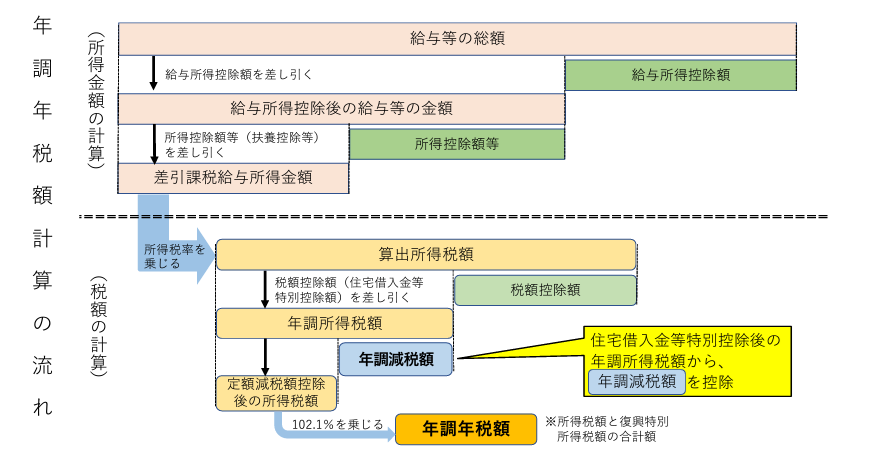

令和6年の年末調整の流れは上記の通りとなりますが、年調減税額の控除と年末調整による精算額の計算は、以下の手順で行います。

(1) 通常の年末調整により年調所得税額(住宅借入金等特別控除の適用後)を算出する。

(2) 年調所得税額から、その金額を限度として年調減税額を控除する。

(3) 控除後の金額に102.1%を乗じて、復興特別所得税を含めた年調年税額を算出する。

(4) 令和6年中に実際に源泉徴収をした税額(月次減税を行った後の税額)との過不足を精算する。

年末調整は、限られた時間の中で従業員の年間所得税額を確定させ精算するという大変な業務ですが、今年はさらに年調減税を織り込む必要があります。

従業員からの必要書類の受領や給与ソフトの対応など、早めに準備を進めましょう。